Thuế thu nhập cá nhân được coi là một trong những nguồn thu quan trọng đối với ngân sách của Nhà nước. Đây là nghĩa vụ cũng như quyền lợi của mỗi công dân nhằm đóng góp cho sự phát triển của đất nước. Vậy thì bạn có biết thuế thu nhập cá nhân là gì? Cách tính thuế thu nhập cá nhân như thế nào cho đúng? Cùng tìm hiểu cụ thể hơn trong bài viết dưới đây của palada.vn các bạn nhé!

Tóm tắt

Thuế thu nhập cá nhân là gì?

Trên thực tế, chưa có định nghĩa cụ thể của thuế thu nhập cá nhân nhưng bạn có thể hiểu đơn giản thuế thu nhập cá nhân chính là khoản tiền thuế mà người có thu nhập chịu thuế phải chịu trích nộp ra một phần vào ngân sách của nhà nước.

Thuế thu nhập cá nhân được xây dựng dựa theo nguyên tắc công bằng và căn cứ vào khả năng có thể nộp được thuế cho nên loại thuế này sẽ hướng đến áp dụng cho các cá nhân có mức thu nhập cao và ổn định.

Thuế thu nhập cá nhân tiếng Anh là gì?

Trong tiếng Anh, thuế thu nhập cá nhân còn được biết đến với tên gọi đầy đủ là “Personal Income Tax” (PIT). Bên cạnh đó thì cụm từ “Individual Income Tax” cũng được dùng tương đối nhiều để chỉ thuế thu nhập cá nhân. Trong tiếng Anh thì thuế thu nhập cá nhân lại được định nghĩa như sau:

“Thuế thu nhập cá nhân chính là loại thuế đánh vào tiền lương, tiền công, cổ tức, tiền lãi cũng như các khoản thu nhập khác mà một người có thể kiếm được trong năm, sau khi trừ thu nhập được miễn thuế. Thuế thu nhập cá nhân thường được áp đặt bởi chính phủ.

Thuế thu nhập cá nhân là loại thuế có thể thay đổi theo thu nhập của cá nhân người nộp thuế. Thu nhập của cá nhân đó càng cao thì số thuế thu nhập cá nhân đó phải nộp lại càng cao.

Hoàn thuế thu nhập cá nhân là gì?

Hoàn thuế thu nhập cá nhân là bước mà Nhà nước hoặc Chính phủ sẽ phải trả lại một phần thuế đã thu cho cá nhân người nộp thuế. Có một số trường hợp thì người lao động cũng được hoàn lại tiền thuế.

Những thắc mắc liên quan tới thuế thu nhập cá nhân

Thuế thu nhập cá nhân bao nhiêu?

Như định nghĩa đã nêu ở trên thì thu nhập tính thuế thu nhập cá nhân chỉ được tính sau khi đã trừ tất cả các khoản được giảm trừ. Các khoản giảm trừ sẽ bao gồm: Giảm trừ về gia cảnh, các khoản đóng bảo hiểm, quỹ,…

- Giảm trừ gia cảnh

Mỗi người nộp thuế sẽ được giảm trừ 9 triệu đồng/tháng (tức là khoảng 108 triệu đồng/năm). Mỗi người phụ thuộc sẽ được giảm từ 3.600.000 đồng/tháng. Người phụ thuộc là người mà đối tượng phải nộp thuế có trách nhiệm nuôi dưỡng, bao gồm những người:

- Con cái chưa đến tuổi trưởng thành, con bị khuyết tật và không thể có khả năng lao động trong tương lai.

- Những cá nhân không có thu nhập hoặc mức thu nhập không vượt quá mức quy định gồm con thành niên vẫn đang học đại học, cao đẳng, trung học cơ sở, THPT hoặc học nghề. Vợ hoặc chồng không còn khả năng lao động, bố, mẹ đã quá tuổi lao động hoặc không có khả năng tham gia lao động; những người không nơi nương tựa mà người nộp thuế phải trực tiếp nuôi dưỡng, chăm sóc.

Người nộp thuế có mức thu nhập từ 9.000.000 đồng/tháng trở xuống sẽ không phải khai về người phụ thuộc. Còn người nộp thuế có thu nhập từ 9.000.000 đồng/tháng trở lên và có người phụ thuộc thì phải thực hiện việc khai và đăng ký với doanh nghiệp hoặc người sử dụng lao động. Sau đó, doanh nghiệp cần tổng hợp lại và nộp tờ khai đăng ký thuế, tờ khai đăng ký người phụ thuộc cho các cơ quan thuế trực tiếp quản lý.

- Các khoản phải đóng bảo hiểm, quỹ hưu trí tự nguyện

Người lao động sẽ bắt buộc phải tham gia các loại bảo hiểm và các khoản đóng quỹ hưu trí tự nguyện. Các khoản đóng bảo hiểm này sẽ bao gồm: Bảo hiểm y tế, bảo hiểm thất nghiệp, bảo hiểm xã hội, bảo hiểm trách nhiệm nghề nghiệp đối với một số nghề phải tham gia bảo hiểm bắt buộc.

Mức đóng vào hoặc mua bảo hiểm hưu trí tự nguyện theo quy định sẽ được trừ ra khỏi thu nhập chịu thuế theo thực tế có thể phát sinh nhưng tối đa là không quá 1.000.000 đồng/tháng. Lưu ý: Mức đóng bảo hiểm sẽ được thực hiện theo pháp luật về an sinh xã hội.

- Các khoản để đóng góp từ thiện, nhân đạo, quỹ khuyến học

Các khoản đóng góp cho từ thiện, nhân đạo hay quỹ khuyến học sẽ được trừ thẳng vào thu nhập chịu thuế đối với nguồn thu từ tiền lương, tiền công trước khi tính thuế của người phải nộp thuế là cá nhân cư trú.

Mức giảm trừ tối đa sẽ không vượt quá thu nhập tính thuế từ tiền lương, tiền công trong năm tính thuế phát sinh đóng góp từ thiện nhân đạo và khuyến học.

Như vậy, chúng ta có thể kết luận thuế thu nhập cá nhân là bao nhiêu rồi đúng không nào? Người lao động có thu nhập từ khoảng 9.000.000 đồng/tháng trở xuống sẽ không cần phải nộp thuế thu nhập cá nhân. Còn những người lao động có thu nhập từ 9.000.000 đồng/tháng trở lên có khả năng cao sẽ phải nộp thuế thu nhập cá nhân.

Cách tính thuế thu nhập cá nhân tính như thế nào?

Thuế thu nhập cá nhân được tính như thế nào, mời các bạn tham khảo cách tính dưới đây nhé.

Công thức tính thuế được định nghĩa là: “Thuế thu nhập cá nhân phải nộp đối với thu nhập trích từ tiền lương, tiền công được tính trên thu nhập tính thuế cũng như thuế suất, cụ thể như sau:

*Thuế thu nhập phải nộp = Thu nhập tính thuế thu nhập cá nhân x Thuế suất

- Trong đó thì: Thu nhập tính thuế sẽ được xác định như sau:

Thu nhập tính thuế thu nhập cá nhân = Thu nhập chịu thuế thu nhập cá nhân – Các khoản sẽ được giảm trừ

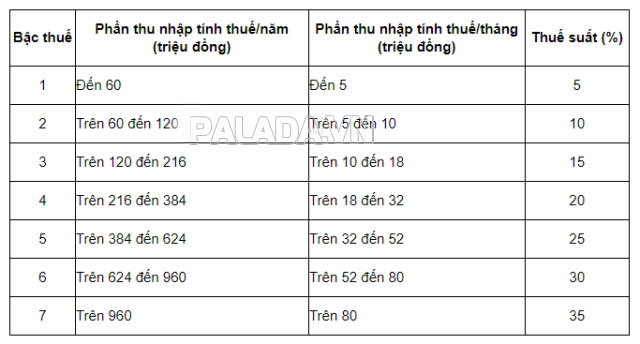

- Thuế suất thuế thu nhập cá nhân được tóm gọn trong bảng như sau:

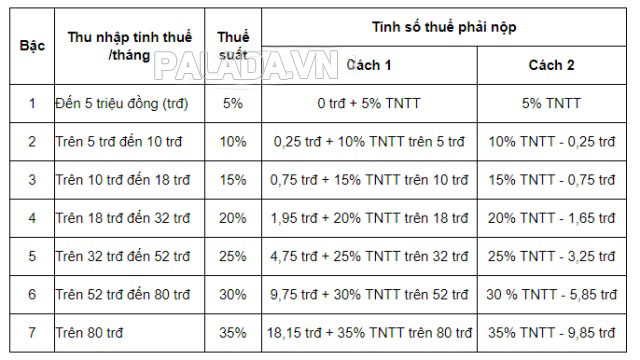

Cách tính thuế thu nhập cá nhân: Thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công chính là tổng số thuế tính theo từng cấp bậc thu nhập. Số thuế sẽ được tính theo từng bậc thu nhập bằng chính thu nhập tính thuế của bậc thu nhập nhân với thuế suất tương ứng ở trên của bậc thu nhập đó. Phương pháp tính thuế lũy tiến từng phần sẽ được cụ thể hóa theo Biểu tính thuế rút gọn như sau cho các bạn dễ dàng hình dung:

Cách tính thuế thu nhập cá nhân online

Nếu bạn là người bận rộn và không có thời gian cũng như khả năng để tính toán thì có thể tham khảo sử dụng app tính thuế thu nhập cá nhân, đây là cách làm online rất tiện và dễ dàng thao tác. Bạn có thể search trong các kho ứng dụng CH Play hoặc iOS là sẽ tìm được một chiếc app phù hợp với mình nhé!

Thuế thu nhập cá nhân khi bán nhà, bán đất

Dù là cá nhân cư trú hay cá nhân không cư trú thì nếu phát sinh thu nhập từ các hoạt động bán hay chuyển nhượng nhà đất mà không thuộc vào các trường hợp sẽ được miễn thuế thì đều phải nộp thuế thu nhập cá nhân.

Mức thuế thu nhập cá nhân loại này sẽ được xác định dựa trên giá chuyển nhượng rồi nhân với thuế suất là 2%. Tuy nhiên, cũng phải tùy vào việc cá nhân nộp thuế là cá nhân đang cư trú hay không cư trú thì cách để xác định giá chuyển nhượng cũng như thời điểm xác định thu nhập chịu thuế sẽ có sự khác nhau. Việc nộp thuế thu nhập cá nhân sẽ được xác định là nghĩa vụ phải làm của cá nhân đối với Nhà nước khi phát sinh các thu nhập chịu thuế.

Thuế thu nhập cá nhân cho người nước ngoài

Hiện nay có 9 loại thu nhập phải chịu thuế, cụ thể là:

- Thuế thu nhập cá nhân dành cho người nước ngoài từ các hoạt động kinh doanh

- Thuế thu nhập cá nhân từ tiền lương cũng như tiền công do người sử dụng lao động phải trả

- Thuế thu nhập cá nhân dành riêng cho người nước ngoài từ đầu tư vốn

- Thuế thu nhập cá nhân dành riêng cho người nước ngoài từ việc tham gia chuyển nhượng vốn

- Thuế thu nhập cá nhân cho người nước ngoài từ các hoạt động chuyển nhượng Bất động sản

- Thuế thu nhập cá nhân cho người nước ngoài từ hoạt động trúng thưởng

- Thuế thu nhập cá nhân cho người nước ngoài từ tiền bản quyền

- Thuế thu nhập cá nhân dành cho người nước ngoài từ việc thừa kế

- Thuế thu nhập cá nhân cho người nước ngoài từ việc nhận quà tặng

Hy vọng bài viết trên của palada.vn đã giúp bạn biết thuế thu nhập cá nhân là gì cũng như cách để có thể tính chính xác được số tiền thuế phải đóng là bao nhiêu.